تاریخ بروز رسانی :

۲۱

بهمن

۱۴۰۳

پروتکل وامدهی و وثیقهگذاری آوه چیست؟ + آموزش تصویری دریافت وام ارز دیجیتال

زمان مطالعه :

11 دقیقهفهرست

چقدر با پروژههای دیفای (Decentralized Finance) آشنایید؟ بازار ارزهای دیجیتال فقط به خرید و فروش توکنها و کوینها و ترید محدود نیست. دنیای مالی غیرمتمرکز مانند کوه یخی است که خیلی از ساکنانش فقط نوک قله آن را دیدهاند. حتی اگر به قله برفی آن هم رسیده باشند، از بخش عظیمی از آن که زیر آب است بیخبرند. این بخش عظیم، پروژههای دیفای هستند؛ پروژههای مالی غیرمتمرکزی که به شما این امکان را میدهند که فعالیتهای متنوع و جذابی انجام دهید. پروتکل آوه (Aave) یکی از این پروژههاست.

پروتکل غیرمتمرکز آوه چیست و چه کار میکند؟

آوه علاوه بر اینکه نام یکی از شهرهای تاریخی در ساوه است، نام یکی از معروفترین پلتفرمهای امور مالی غیرمتمرکز یا دیفای (DeFi) هم هست!

پروتکل غیرمتمرکز آوه خدماتی در زمینه وامدهی و وامگیری ارزهای دیجیتال بر بستر شبکه اتریوم ارائه میکند و امکاناتی مانند کسب سود از تامین نقدینگی، وامدهی و وامگیری، وامهای فوری بدون وثیقه، سواپ، استیکینگ و… را در اختیار کاربرانش قرار میدهد. به طور خلاصه، استخرهای نقدینگی آوه جایی برای وثیقه گذاری و وام گرفتن هستند. شما با تامین نقدینگی استخرها، شرایط وام گرفتن را برای دیگران فراهم میکنید و بابت این کار، پاداش میگیرید. داراییای که شما در پروتکل قرار میدهید در یک قرارداد هوشمند وارد میشود. کد این قرارداد به صورت عمومی، منبع باز و رسمی از سوی حسابرسان شخص ثالث حسابرسی میشود. هر زمان که بخواهید میتوانید داراییتان را از آوه خارج کنید، aتوکنهای خود را پس دهید و عین توکنهای خودتان را بازپس بگیرید. در ادامه، بیشتر درباره aتوکن میگوییم.

اگر هم از گروه وام گیرندگان باشید با گذاشتن وثیقه، وامهایی با نرخ سود پرداخت ثابت و متغیر دریافت میکنید. برای دریافت وام در آوه نیازی به احراز هویت (KYC) نیست و خیلی ساده میتوانید با گذاشتن وثیقه، توکن دلخواهتان را قرض بگیرید و بدون محدودیت زمانی آن را تسویه کنید و اصل پولتان را بردارید.

به جز وام رایج، نوعی وام سریع (Flash Loan) هم وجود دارد که بدون وثیقه قابل دریافت است.

تاریخچه آوه

اگر بخواهیم به تاریخچه آوه نگاهی بیندازیم، باید به سال ۲۰۱۷ برویم. این پروژه جذاب وام دهی ارزهای دیجیتال در این سال فعالیت خود را آغاز کرد و در ابتدا با نام ETHLend شناخته میشد. بعد از آن و در سال ۲۰۱۸ بود که این پروتکل نام خود را به آوه تغییر داد. آوه اکنون بزرگترین و مشهورترین پلتفرم وامدهی ارزهای دیجیتال از نظر حجم به شمار میرود.

نقشه راه آوه

پلتفرم وام دهی آوه هیچگونه نقشه راه تدوین شدهای ندارد، دلیل این مسئله هم این است که این پروتکل یک شبکه کاملا غیرمتمرکز است که هیچگونه نیروی مرکزیای بر تصمیمات آن دخالت ندارد. در حقیقت این هولدرها و فعالان شبکه هستند که با شرکت در رایگیریها سمت و سوی حرکت آوه را در آینده مشخص میکنند.

وام فوری یا Flash Loan چیست و کجا به کارمان میآید؟

در حالت عادی برای دریافت وام باید داراییای به عنوان وثیقه در پلتفرم قرار دهید تا بخشی از مقدار وثیقهتان را وام بگیرید. در آوه برای اولین بار امکان وام گرفتن بدون وثیقه گذاری فراهم شد به این صورت که ظرف مدت کوتاهی باید مبلغ وام را تسویه کرد وگرنه معاملاتی که با آن وام انجام شده، لغو میشود! فرآیند دریافت و پرداخت وام فوری در یک قرارداد هوشمند ثبت میشود یعنی در صورتی معامله فرد وام گیرنده به سرانجام میرسد و تراکنشهایش تایید میشود که در نهایت وامی که گرفته تسویه کند. اگر این اتفاق نیفتد اصلا وامی به او تعلق نمیگیرد. در واقع، مبلغ وام به طور موقت در اختیار وامگیرنده قرار میگیرد. فرض کنید من در صورتی به شما پول میدهم که شما ماشینی بخرید و بتوانید آن را بیشتر از مقداری که خریدهاید بفروشید، پول مرا برگردانید و سودتان را بگیرید. اگر این کار را نتوانید انجام دهید پول من به صورت خودکار به من برمیگردد.

این ابداع جذاب دنیای دیفای به کار کسانی میآید که با روشهای کسب سود از استیکینگ و ییلد فارمینگ آشنایی کامل دارند و با تصمیم گیری صحیح و آربیتراژ گیری و جابهجایی منطقی داراییشان بین پلتفرمهای مختلف میتوانند طی مدت کوتاهی به سود برسند و وامشان را تسویه کنند. یعنی از هیچ، به دارایی برسند. عمده مخاطب وامهای فوری، توسعه دهندگان هستند. کارمزد وامهای فوری بسیار اندک است (حدود ۰.۰۹ درصد) تا انگیزه لازم را برای وام گرفتن ایجاد کند. در مطالب بعدی درباره چگونگی دریافت وامهای فوری بیشتر خواهیم گفت.

در این مطلب راجع به ییلدفارمینگ یا کشت سود ارز دیجیتال بیشتر بخوانید تا ار ارزهای دیجیتالتان به طور بهینه درآمد داشته باشید.

نرخ سود و روند دریافت وام در آوه به چه صورت است؟

پروتکل آوه در دو ورژن ۱ و ۲ وجود دارد. در ورژن ۱ مقدار ۰.۰۰۰۰۱ درصد ازمبلغ وام در ابتدا به عنوان کارمزد دریافت میشود. ۲۰ درصد این مقدار به referral integrators ها تعلق پیدا میکند و ۸۰ درصد بقیه در صندوق پروتکل نگه داشته میشود.

کارمزد وامهای سریع همان طور که گفتیم به این صورت است که ۰.۰۹ درصد از مبلغ وام در ابتدا دریافت میشود که ۷۰ درصد آن بهعنوان پاداش بین سپردهگذاران و تامین کنندگان نقدینگی پروتکل تقسیم میشود و ۳۰ درصد باقیمانده به صورت ۸۰ به ۲۰ به referral integrators و صندوق پروتکل اختصاص مییابد.

علاوه بر اینها مبلغ تراکنش روی شبکه اتریوم هم اضافه میشود که مقدار آن ثابت نیست و به وضعیت شبکه و پیچیدگی و شلوغی آن بستگی دارد.

برای وثیقهگذاری در آوه برای کسب سود هم کافی است دارایی خود را واریز کنید و مطابق با میزان تقاضای وامگیرندگان، پاداش کسب کنید. با داراییای که در پروتکل قرار میدهید میتوانید وام هم بگیرید و بازپرداخت آن را با سودی که از وثیقهگذاریتان دریافت میکنید انجام دهید.

در همین نوشته، راهنمای دریافت وام ارز دیجیتال در پروتکل آوه را بخوانید تا مرحله به مرحله روند دریافت وام را پیش بروید. در ضمن، در ورژن ۲ آوه، نسخه تست وجود دارد که بدون پرداخت یا دریافت واقعی میتوانید یک بار مراحل را پیش بروید تا احتمال اشتباه نداشته باشید.

آوه از چه ارزهای دیجیتالی پشتیبانی می کند؟

در حال حاضر آوه از ۲۶ توکن پشتیبانی میکند، با این حال این تعداد میتوانند در طی زمان افزایش پیدا کنند. در نتیجه برای مشاهده دقیق تعداد داراییهایی که توسط آوه برای وام دهی و قرض گیری (Lending and Borrowing) پشتیبانی میشوند، کافی است به صفحه مارکت آوه در این لینک مراجعه کنید.

ورژن ۲ آوه (Aave V2) چه ویژگیها و امکاناتی دارد؟

سال ۲۰۲۰ که نسخه دوم آوه به بازار آمد، همه منتظر اتفاقات جدیدی بودند و این انتظار، با امکانات جدیدی که به آوه افزوده شد، برآورده شد!

در نسخه دوم آوه، این تغییرات به وجود آمد:

- امکان سواپ وثیقه و ییلد فارمینگ: در نسخه اولیه، وثیقهها در پلتفرم قفل میشدند و امکان استفاده از آنها تا زمان تسویه نبود ولی در نسخه دوم این امکان وجود دارد که در صورت کاهش ارزش وثیقه و برای جلوگیری از خطر انحلال دارایی، آن را با دارایی دیگری معاوضه یا سواپ کرد.

- ارتقای وامهای فوری (Flash Loan): بازپرداخت وام با استفاده از موجودی وثیقه: در نسخه اولیه اگر کاربر میخواست بخشی از وام خود را با وثیقهای که گذاشته بپردازد، لازم بود کل وثیقهاش را خارج کند. برای این کار به حداقل ۴ تراکنش نیاز بود که هزینه زیادی برای او داشت ولی در نسخه دوم این کار فقط با یک تراکنش قابل انجام است.

- توکنیزه کردن بدهی (Debt Tokenization): این امکان، در نسخه دوم به آه اضافه شده است که در بخش بعدی به آن پرداختهایم.

- بهبود هزینههای انتقال (Gas Optimisations): ازدحام شبکه اتریوم موجب افزایش هزینههای انتقال و تراکنشها میشود. این هزینهها در نسخه دوم آوه مدیریت شدند و تا ۵۰ درصد کاهش یافتند.

- انعطاف در نرخ پرداخت ثابت و متغیر وام: در نسخه دوم امکان تغییر سریع نرخ بهره وامها وجود دارد تا بهترین نتیجه برای کاربران ایجاد شود.

ارز دیجیتال آوه چیست و چگونه کار میکند؟

آوه هم مانند دیگر پروژههای دیفای، توکن بومی خودش را دارد. ارز دیجیتال آوه (AAVE) که در ابتدای راهاندازی این پروتکل با نام توکن LEND شناخته میشد، یک توکن حاکمیتی تحت استاندارد ERC20 است یعنی دارنده آن، حق تصمیم گیری و رای دادن درباره پروژههای این پروتکل یا Aave Improvement Proposals (AIPs) را دارد. به دو صورت میتوان در تصمیمگیریهای آوه نقش داشت: یکی داشتن توکنهای آوه و دیگری استیک کردن این توکنها در پروتکل.

توکن آوه نقش مهمی در ایجاد امنیت پروتکل و به نوعی، بیمه کردن سپردهگذاران دارد به همین دلیل کسانی که توکنهای آوه خود را در پروتکل استیک میکنند، پاداشهای قابل توجهی دریافت میکنند. سپردهگذاران در ازای استیک کردن توکن AAVE میتوانند باز هم از این توکن دریافت کنند یا اینکه وام بگیرند. این پاداش، از کارمزدهایی که دیگران پرداخت میکنند تامین میشود. خود پروتکل آوه، توکنهای سپردهگذاران را در بازار ارزهای دیجیتال به AAVE تبدیل و به پلتفرم خود وارد میکند.

علاوه بر آن، توکن آوه در بازارهای معاملاتی ارزهای دیجیتال دارای ارزش است و قیمت آن میتواند افزایش پیدا کند. توکن آوه یک توکن اتریومی است که میتوان از آن مانند سایر توکنهای اتریومی استفاده کرد. برای خرید و فروش آوه با کارت بانکی میتوانید به راحتی از طریق پول نو اقدام کنید.

خالق ارز آوه چه کسی است؟

پروتکل آوه را «استانی کولهچف» (Stani Kulechov) در سال ۲۰۱۷ با نام ETHLend راهاندازی کرد. ETHLend بعدها به آوه (Aave) تغییر نام یافت که در زبان فنلاندی به معنی شبح است (از لوگوی آوه هم پیداست!) به گفته خودشان، شبح نشان دهنده ماموریت آوه در ایجاد زیرساخت شفاف و باز برای امور مالی غیرمتمرکز است.

این پروژه در ابتدای کار خود با عرضه اولیه توکنهایش ۱۶.۲ میلیون دلار سرمایه جذب کرد و به دنیای دیفای وارد شد. هماکنون (زمان نگارش این نوشته) ۲۴ ارز دیجیتال در آوه به کار برده میشود و برای وام دهی و وام گیری مورد استفاده قرار میگیرد. هدف آوه راهاندازی پروتکل وامدهی به صورت همتا به همتا و بدون واسطه است. تیم نوآوران آوه در لندن مستقرند و فعالانه به دنبال شکل دادن آینده مالی هستند.

مزایای آوه چیست؟

تا اینجا درباره جنبههای مختلف پروتکل آوه و ویژگیهای آن صحبت کردیم. آوه مزایای زیادی دارد که چند مورد آن عبارتند از:

- متن باز بودن پروتکل آوه

- شهرت شبکه نسبت به سایر پلتفرمهای دیفای

- عدم نیاز به احراز هویت برای دریافت وام

- رابط کاربری آسان برای افراد باتجربه کم

معایب آوه چیست؟

آوه هرچند نقدینگی بالایی در میان پروتکلهای دیفای مختلف دارد و جزو پلتفرمهای پیشرو در حوزه وام دهی ارز دیجیتال به شمار میرود، اما یک سری معایب نیز نسبت به رقبای خود دارد که در ادامه به چند مورد آنها اشاره میکنیم:

- احتمال لیکویید شدن وثیقه بدون اخطار

- تعداد توکنهای محدود برای وام دهی

- سود کم به دلیل وجود وثیقههای زیاد در ارزهای محبوب

اوراکل در آوه چیست؟

اوراکلها در دنیای ارز دیجیتال همانند یک پل بین بلاک چین و دنیای واقعی عمل میکنند و یکی از سادهترین کاربردهای آنها را میتوان تامین داده برای پلتفرمهای غیرمتمرکز مانند آوه دانست. آوه برای اطمینان از صحت دیتای مارکت و قیمت ارزهای دیجیتال از اوراکل چین لینک استفاده میکند که مشهورترین پروژه Oracle در میان رقبای خود است.

a token چیست؟

همانطور که میدانید، در آوه هم میتوانید به عنوان وام گیرنده عمل کنید و هم به عنوان وام دهنده. هنگامی که شما یک دارایی دیجیتال مانند استیبل کوین دای (DAI) را به پروتکل واریز میکنید تا نقدینگی سایر افراد را تامین کنید، آوه ما به ازای آن با نرخ ۱:۱ aToken میدهد. یعنی در صورت واریز دای به پروتکل، توکن aDai به شما تعلق میگیرد که بهره یا سودتان نیز بر اساس همین توکنها به شما داده خواهد شد.

آتوکنها (aToken)، توکنهایی هستند که در ازای وثیقه گذاری توکنهای دیگر در پروتکل آوه به افراد داده میشود و پیشوند «آ» به آنها افزوده میشود. مثلا شما ۵ توکن USDC در آوه دیپازیت یا سپردهگذاری میکنید و در مقابل آن ۵ توکن aUSDC دریافت میکنید که ارزش آن برابر است با همان مقدار سپرده. در ازای پس دادن این aتوکنها هم دوباره توکنهای خودتان را برداشت خواهید کرد. aتوکنها مانند دیگر توکنهای شبکه اتریوم هستند و میتوان فعالیتهای مختلف را با آنها انجام داد. این توکنها همزمان با سپردن داراییتان در آوه ضرب میشوند و هرموقع بخواهید داراییتان را پس بگیرید، سوزانده میشوند. aتوکنها را در حالی که اصل دارایی شما در آوه است، میتوانید جابهجا کنید، ذخیره کنید یا مبادله کنید چون به خودی خود دارای ارزش یک به یک با توکن سپردهگذاری شده هستند.

درباره Debt توکنها و Interest توکنها چه میدانید؟

بهجز این دو توکن، در ورژن ۲ پروتکل آوه، توکنهایی پس از دریافت وام و نیز سپردن دارایی در آوه به شما تعلق میگیرد. با اینکه این توکنها تحت استانداردهای ERC20/EIP20 هستند، غیر قابل انتقالاند و فقط نشاندهنده ایناند که شما چه مقدار و از چه نوع توکنی دیپازیت کرده یا وام گرفتهاید و نوع بهره سالانه آن ثابت است یا متغیر.

Debt توکنها

دو نوع توکن بدهی (Debt) وجود دارد:

توکن بدهی نرخ بهره ثابت (Stable debt tokens) و توکن بدهی نرخ بهره متغیر (Variable debt tokens)

مثلا Aave stable Debt bearing USDT نام توکنی است که موقع وام گرفتن، ضرب میشود و به شما تعلق میگیرد، در صورتی که وامتان را تسویه کنید این توکن سوزانده میشود. داشتن این توکن نشان میدهد که شما USDT وام گرفتهاید و نرخ سود سالانهای که باید بپردازید (APY) به صورت ثابت (Stable) محاسبه میشود.

Interest توکنها

این توکنها وقتی به شما تعلق میگیرند که شما توکنهایی به عنوان سپرده در استخرهای نقدینگی پروتکل آوه واریز کنید تا پاداش بگیرید مثلا Aave interest bearing USDT یک توکن غیر قابل انتقال است که نشان میدهد شما USDT در آوه گذاشتهاید. هر موقع آن را تحویل بدهید میتوانید اصل توکن خود را برداشت کنید.

کیف پول های مناسب آوه

والتهای مختلفی از آوه پشتیبانی میکنند که بهترین آنها عبارتند از:

- تراست والت

- متامسک

- مای اتر والت

- گواردا

کدام صرافی ها از ارز دیجیتال آوه پشتیبانی می کنند؟

ارز دیجیتال آوه یکی از توکنهای قدیمی بازار رمز ارزها است و حجم معاملات بسیار بالایی دارد. همه اینها در کنار شهرت ارز Aave باعث شده که تقریبا اکثر صرافیهای کریپتویی از خرید و فروش آوه پشتیبانی کنند. بطور مثال صرافیهای خارجی مطرحی مانند بایننس، کراکن، کوکوین و … امکان خرید این توکن را فراهم کردهاند. همچنین در صرافیهای ایرانی معتبر مانند پول نو نیز میتوانید ارز آوه را خریداری کرده و در هر زمان به فروش برسانید.

ریسکهای آوه چیست؟ لیکویید شدن به چه معنی است؟

ریسک انحلال یا لیکویید شدن دارایی شما در فرآیند وام گیری وجود دارد. این ریسک موقعی شما را تهدید میکند که ارزش داراییای که به عنوان وثیقه گذاشتهاید کمتر از مقداری که وام گرفتهاید شود. اگر شما حداکثر میزانی که میتوانید وام بگیرید (حداکثر ۸۰ درصد مقدار وثیقه بسته به نوع ارز دیجیتال) دریافت کرده باشید این خطر برای شما بیشتر میشود.

فرآیند لیکویید شدن وثیقه به این صورت است که آوه، دارایی شما را به حراج (Auction) میگذارد. در این وضعیت، شما میتوانید مبلغی به وثیقهتان اضافه کنید تا ارزش آن به حد مورد قبول برسد و مالکیت داراییتان حفظ شود. اگر این اتفاق نیفتد، دیگران این امکان را خواهند داشت که وام شما را تصفیه کنند و مالک وثیقه شما شوند.

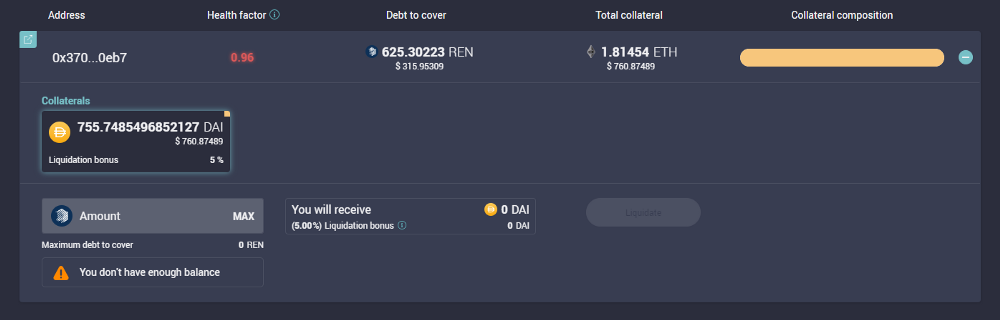

در این بخش میتوانید وثیقههایی که به حراج گذاشته شدهاند ببینید:

میزان ریسک انحلال را میتوانید در بخش فاکتور سلامت (Health Factor) مشاهده کنید. اگر عدد فاکتور سلامت به زیر عدد یک برسد خطر انحلال یا لیکویید شدن به وجود میآید بنابراین باید همواره این عدد را چک کنید. خود پلتفرم آوه توصیه میکند این عدد را بالای ۲ نگه دارید.

برای کاهش ریسک انحلال بهتر است مقدار کمتری از مبلغ وثیقهتان وام بگیرید که در صورت کاهش ارزش داراییتان در بازار معاملات ارزهای دیجیتال، توکنهایتان لیکویید نشود. این ریسک با توجه به نوع توکنی که وام میگیرید تغییر میکند و با LTV مشخص میشودکه مخفف عبارت Loan-To-Value است. در این جدول میتوانید ریسک لیکویید شدن هر توکن را پیدا کنید.

راهنمای وام گرفتن ارز دیجیتال در پروتکل آوه Aave

وام گرفتن در دنیای دیفای کار سادهای است! بدون احراز هویت و از هر جای دنیا به سرعت و سادگی میتوانید ارز دیجیتال وام بگیرید. پروتکل آوه یکی از بهترین پلتفرمهای وام دهی دیفای است. در این راهنما، به صورت قدم به قدم با هم پیش میرویم تا ببینیم چطور میتوانیم دارایی ارز دیجیتال خود را افزایش دهیم و با گذاشتن وثیقه، ارز دیجیتال وام بگیریم.

۱. در ابتدای کار به سایت Aave.com مراجعه کنید. البته دسترسی به سایت باید با استفاده از تغییر آدرس IP باشد. پس از ورود به صفحه اصلی سایت، روی دکمه Enter app کلیک کنید.

۲. در مرحله بعد میتوانید انتخاب کنید که میخواهید از کدام نسخه Aave استفاده کنید. (در اینجا Aave V2 که نسخه جدید آوه است انتخاب کردهایم) حالا باید کیف پول خود را متصل کنید پس روی Connect بزنید.

۳. در این مرحله کیف پول خود را انتخاب میکنید. بسته به اینکه از کدام کیف پول استفاده میکنید، گزینهها را انتخاب کنید. اگر میخواهید به اپلیکیشن موبایلی کیف پولتان متصل شوید WalletConnect را بزنید و اگر از دسکتاپ وارد میشوید، کیف پولی که به صورت افزونه روی مرورگر شما وجود دارد وصل کنید. ما در اینجا کیف پول مرورگر را انتخاب کردهایم. برای ادامه روی گزینه Browser Wallet کلیک کنید.

۴. بهصورت خودکار پلتفرم آوه Aave به کیف پول مرورگر شما (که در اینجا متامسک است) متصل میشود. رمز عبور خود را وارد و روی گزینه Unlock کلیک کنید.

۵. حالا اکانتی که میخواهید با آن در آوه فعالیت کنید، انتخاب کنید. سپس روی Next کلیک کنید.

۶. برای اتصال کیف پولتان به پلتفرم آوه روی Connect کلیک کنید.

۷. در تصویر زیر کیف پول متامسک در حال اتصال به پلتفرم آوه Aave است.

۸. پلتفرم آوه بخشهای مختلفی دارد ولی برای دریافت وام باید وارد بخش Deposit شوید تا وثیقه وامی را که میخواهید بگیرید در پلتفرم قرار دهید. ما ارز دیجیتال اتر ETH را به عنوان وثیقه انتخاب کردهایم. کادری که با رنگ سبز نشان دادهایم میزان اتر ETH موجود در کیف پول شماست. آن را انتخاب کنید. شما میتوانید ارزهای دیگری را هم با توجه به نرخ سود دریافتی سالانه یا APY انتخاب کنید. طبیعتا هرچه این نرخ بیشتر باشد بهصرفهتر است. یعنی شما در ازای گذاشتن این وثیقه میتوانید سود دریافت کنید. این نرخ را با کادر آبی رنگ مشخص کردهایم.

برای خرید امن و سریعِ ETH یا دیگر ارزهای دیجیتال با استفاده از کارت شتاب، میتوانید از پول نو استفاده کنید.

۹. در ادامه، مقدار ETH موردنظرتان را برای وثیقه گذاشتن انتخاب کنید. روی گزینه Continue کلیک کنید.

۱۰. برای ادامه کار دکمه Deposit را بزنید.

۱۱. با این کار، درخواستی به کیف پول شما ارسال میشود. در این درخواست میزان دارایی انتخابی شما برای وثیقه گذاشتن و کارمزد شبکه اتریوم قابل مشاهده است که ما با کادر سبز رنگ آن را مشخص کردهایم. برای ادامه کار روی گزینه Confirm کلیک کنید.

۱۲. تا اینجای کار شما موفق شدید که وثیقه وامتان را تامین کنید. برای اینکه تعیین کنید چه ارز دیجیتالی را به چه مقدار نیاز دارید کافی است روی گزینه Borrow کلیک کنید. در این قسمت شما میتوانید دارایی موردنظر خود را برای وام گرفتن انتخاب کنید. ما USDT را برای وام گرفتن انتخاب کردهایم. در کادر سبز رنگ نرخ سود متغیر پرداخت سالانه (APR) نشان داده شده است. این یعنی شما سالانه چه مقدار بابت دریافت این توکن باید سود بپردازید. طبیعتا هرچه این مقدار کمتر باشد بهصرفهتر است. این سود میتواند ثابت یا متغیر باشد. کادر آبی رنگ نرخ سود ثابت را نشان میدهد.

۱۳. بعد از انتخاب USDT برای وام گرفتن، حداکثر میزان USDT که میتوانید با توجه به وثیقه خود وام بگیرید مشخص کردهایم. میزان وام موردنظرتان را انتخاب و روی Continue کلیک کنید. به نوار پایین این عدد که با نام Health factor نمایش داده شده دقت کنید. این عدد نشان میدهد که شما چدر در معرض ریسک هستید. هرچه وثیقه بیشتری بگذارید و وام کمتری بگیرید ایمنتر هستید چون اگر ارزش وثیقهتان کم شود، داراییتان کمتر در معرض لیکویید شدن (انحلال) قرار میگیرد.

۱۴.در مرحله بعد شما باید نوع بازپرداخت وام را انتخاب کنید. سود وام را میتوانید از دو طریق سود ثابت (Stable APR) و سود متغیر (Variable APR) بپردازید. در این جا ما سود متغیر را انتخاب کردهایم. در کادری که با رنگ سبز مشخص کردهایم توضیحی راجع به نرخ سود انتخابیتان میآید. در اینجا آمده است که: «شما نرخ سود متغیر را انتخاب کردهاید. سود متغیر ممکن است افزایش یا کاهش بیابد و این تغییر، به میزان نقدینگی ذخیره شده بستگی دارد.»

برای ادامه کار روی Continue کلیک کنید.

۱۵. در مرحله بعد میزان وام دریافتی و نحوه بازپرداخت بهره آن را میبینید که چکیدهای از فعالیت مراحل قبل شماست. اگر از انتخابتان مطمئن هستید روی گزینه Borrow کلیک کنید.

۱۶. با کلیک روی Borrow درخواستی به کیف پول شما ارسال میشود. برای ادامه کار باید این عملیات را در کیف پول خود تایید کنید. به این منظور روی Confirm کلیک کنید.

۱۷. بعد از تایید، درخواست شما در قرارداد هوشمندی ثبت میشود و بعد از اتمام عملیات، مبلغ درخواست شده به کیف پول شما واریز میشود. این مبلغ را میتوانید در اینجا مشاهده کنید.

۱۸. با کلیک روی USDT میزان دارایی وام گرفته شده و مبلغ بهره آن نمایش داده میشود.

امکانات گستردهتری در پلتفرم آوه وجود دارد مانند سواپ در خود پلتفرم و بازپرداخت وام از طریق وثیقه و سواپ آن یا دریافت وامهای فوری بدون وثیقه و… که درمطالب دیگر به آنها خواهیم پرداخت. هم اکنون در آوه ۲۰ توکن پشتیبانی میشوند که برخی از آنها قابل وثیقه گذاری یا دریافت به صورت وام نیستند. در خود پلتفرم میتوانید این امکان را بررسی کنید و همینطور ببینید که دریافت چه وامی برای شما به صرفهتر است و بهتر میتوانید از آن استفاده یا آن را تصفیه کنید.

سرمایهگذاران و همکاران آوه

شرکتهای بزرگی مثل Hex Trust و Pocket Network با آوه همکاری داشتهاند. همچنین این پلتفرم در طی چند دوره جذب سرمایه داشته است. از بزرگترین سرمایه گذاران آوه میتوان به موارد زیر اشاره کرد:

- Blockchain Capital

- Blockchain.com

- Standard Crypto

- Three Arrows Capital

چه عواملی بر قیمت آوه تاثیر می گذارد؟

قیمت آوه و رشد این ارز دیجیتال در آینده وابسته به عوامل مختلفی است. بطور مثال تحرکات قیمتی بیت کوین یکی از موارد تاثیرگذار بر قیمت Aave به شمار میرود. در کنار این مسئله مارکت کپ بازار کریپتو، رشد صنعت دیفای و افزایش استفاده مردم از پلتفرم آوه و … نیز بر قیمت این ارز دیجیتال تاثیرگذار خواهند بود.

آینده ارز دیجیتال آوه

ارز دیجیتال آوه طی سالهای گذشته توانسته با قدرت موقعیت خود را تثبیت کند. از آنجایی که صنعت دیفای هر روز در حال توسعه است و پذیرش آن در بین مردم افزایش یافته است، انتظار داریم آوه هم به عنوان پیشروی این حوزه، در آینده رشد خوبی را تجربه کند.

سوالات متداول

آوه یک پروتکل Lending & Borrowing است که جزو پلتفرمهای پیشرو در صنعت دیفای به شمار میرود. این شبکه امکان وام دهی و قرض دهی ارزهای دیجیتال را فراهم میکند.

آوه جزو توکنهای پرسود بازار در سیکلهای صعودی بازار بوده است. همچنین از آنجایی که صنعت دیفای یک حوزه رو به رشد در دنیای رمز ارزها است، احتمال رشد این ارز دیجیتال در آینده وجود خواهد داشت.

دنیای دیفای، دنیای گستردهای است که امکانات بسیاری در اختیار شما میگذارد، اگر با دانش و آگاهی در آن قدم بردارید میتوانید از مناظر زیبای آن بیشتر لذت ببرید!

چنانچه به مشاوره رایگان علاقهمندید، پرسشها و نظرات خود را درباره این مقاله یا موضوعات مختلف حوزه بلاکچین و ارزهای دیجیتال مطرح کنید. برای پاسخگویی آمادهایم!

نظر بدهید

0