تاریخ بروز رسانی :

۱۳

اسفند

۱۴۰۲

ضرر ناپایدار (Impermenant Loss) چیست؟ چگونه از آن در امان بمانیم؟

زمان مطالعه :

10 دقیقهآشفتگی بازار و تغییرات لحظهای قیمتها، از مهم ترین خصوصیات بازار کریپتو هستند که پیش از ورود به معاملات، معامله گران میبایست آنها را بپذیرند. یکی از نتایج مهم این تغییرات، چیزی نیست جز ضرر ناپایدار یا Impermenant Loss. حال ضرر ناپایدار چیست؟ در ادامه مفصلا به آن پرداختهایم.

طبیعتا هیچ یک از ما نمیخواهیم در صف افرادی باشیم که بخش اعظمی از سرمایه خود را در بازار “سودآور” ارزهای دیجیتال از دست دادهاند. با این وجود، بسیاری از مسائل مانند سقف و کف قیمت، تحت کنترل ما نیستند.

ضرر ناپایدار که از آن نام بردیم، اغلب در پلتفرمهای وام دهی (Lending)، کشت سود (Yield Farming) و صرافیهای غیرمتمرکز (DEX) به وجود میآید. به طوری که در برخی مواقع طبق طرح سوددهی پروژه، ما انتظار سودی ۳۰ درصدی را داشتیم. امّا اکنون با ۳۰ درصد زیان سرمایه خود را خارج میکنیم!

زیانهای ناپایدار، از متداول ترین مشکلات سرمایه گذاری به شمار میآیند که معمولا تحت کنترل سرمایه گذاران نیستند. با این حال، همچنان پرسشی ذهن ما را به خود مشغول ساخته است:

ضرر ناپایدار چیست؟

ضرر ناپایدار یا ضرر موقت، زیانی است که سرمایه موجود در استخرهای نقدینگی (به خصوص استخرهای صرافیهای غیرمتمرکز) با آن روبرو میشوند. در صورت مواجهه با این نوع ضرر، نسبت میان توکنهای استیک شده در استخر نقدینگی از حالت برابر (۱:۱) خارج میشود. هرچه این تغییر بیشتر باشد، زیان ما هم بیشتر خواهد بود.

در اغلب مواقع ما برای تامین کنندگی نقدینگی و دریافت سود، سرمایه خود را در قالب جفت ارزهایی مانند WETH/SLP در استخر نقدینگی قفل میکنیم و باید ارزشی برابر از دو توکن را به سرمایه گذاری اختصاص دهیم. حال در صورت برهم خوردن نسبت میان این دو، دارایی ما دچار Impermenant Loss خواهد شد.

معمولا پس از برداشت دارایی خود متوجه سود یا زیان میشویم. به عبارتی پس از مقایسه آن با میزان سود/زیان احتمالی که در صورت نگهداری (هولد) ارزها با آن در اختیار داشتیم، Impermenant Loss خود را میشناسیم.

اکثریت افرادی که تمایل به قفل کردن داراییهای خود در استخرهای نقدینگی دارند، ترجیح میدهند تا استیبل کوینها را به عنوان ابزار سرمایه گذاری انتخاب کنند. چرا که کمتر در معرض خطر نوسانات و ضرر ناپایدار هستند.

چرا ناپایدار؟

همانطور که از نام آن قابل حدس است، این ضرر “ناپایدار” بوده و اگر تغییر قیمت داراییها به صورتی باشد که نسبت ۱ به ۱ میان توکنها حفظ شود، زیان ما هم جبران میشود و سود مورد انتظار خود را دریافت میکنیم.

مثلا اگر ما جفت ارز WETH/SLP را در صرافی کاتانا استیک کرده باشیم و قیمت WETH افزایش یابد، در حالت عادی نسبت میان این دو دارایی برهم خورده و دارایی ما دچار ضرر میشود. امّا اگر در همان هنگام SLP هم افزایش قیمتی را تجربه کند و نسبت دو توکن برابر شود، ما با زیانی روبرو نخواهیم بود.

البته که این امر همیشه صادق نیست و اگر ریزش قیمت توکنها ادامه یابد، ضرر نا پایدار ما Permenant و پایدار خواهد شد!

به علاوه، تامین کنندگان نقدینگی (LPها) در صرافیهای غیرمتمرکز (DEX) که بر اساس ساختار AMM طراحی شدهاند، در مواقعی کارمزد تراکنشها را به عنوان پاداش دریافت میکنند که میتواند ضرر ناپایدار را تا حدی جبران کند. به عنوان مثال در صرافی یونی سواپ، ۰.۰۵، ۰.۳ و یا ۱.۰۰ درصد از گس فی به عنوان پاداش LPها در نظر گرفته میشود.

ضرر ناپایدار چگونه کار میکند؟

با در نظر گرفتن یک سناریوی فرضی، درک ساز و کار Impermenant Loss سادهتر خواهد بود.

تصور کنید که فرد A، قصد دارد تا جفت ارز ETH/DAI را در یک استخر نقدینگی سرمایه گذاری کند. در این حالت، وی نیاز دارد نسبتی ۵۰/۵۰ از دو دارایی را در نظر بگیرد. فرض میکنیم که این شخص تصمیم دارد تا مبلغ ۲ هزار دلار را در این استخر سپرده گذاری کند. در اینجا، فرد A هزار واحد DAI و یک واحد ETH را در این صرافی قفل خواهد کرد. (قیمت ETH را برابر ۱۰۰۰ دلار قرار دادیم).

اگر مجموع نقدینگی موجود در این استخر برابر ۲۰ هزار دلار باشد، سود دریافتی فرد A براساس سرمایه وی (۲هزار دلار) محاسبه خواهد شد. ۲ هزار دلار مبلغی است که ۱۰ درصد استخر نقدینگی را شامل میشود و بنابراین، سود وی هم ۱۰ درصد خواهد بود که براساس کارکرد قراردادهای هوشمند (Smart Contracts) تعیین میشوند.

در واقع پس از سپردن جفت ارز به استخر نقدینگی، توکن مخصوص آن استخر (توکن LP) را دریافت خواهیم کرد. با در اختیار داشتن توکن LP، در هر زمانی میتوانیم سود یا زیان خود را برداشت کنیم. البته گاهی اوقات برای برداشتمان مشخصی تعیین میشود.

همانطور که دیدیم، با سپرده گذاری جفت ارزها در بخشی از استخر نقدینگی مشارکت داریم و این بدان معناست که در سود و زیان آن میزان دارایی هم سهیم هستیم. در ادامه دقیقتر به مفهوم ضرر ناپایدار در DEXها میپردازیم.

ضرر ناپایدار در صرافیها

بدون شک DEXها یکی از مهم ترین ارکان پیشرفت روزافزون حوزه دیفای (ِDeFi) و قراردادهای هوشمند (Smart Contracts) به حساب میآیند. این صرافیها به کاربران این اجازه را میدهند تا بدون دخالت واسطهها، داراییهای خود را مبادله کنند.

دیفای چیست؟ بهترین پلتفرمهای DeFi

یکی از مهم ترین الگوریتمهای به کار گرفته شده در بسیاری از صرافیهای غیرمتمرکز، بازارسازی خودکار (Automated Market Making) یا به اختصار AMM است که برای ارزش گذاری داراییهای موجود در یک صرافی مورد استفاده قرار میگیرد. بد نیست اگر کمی با ساز و کار AMMها و استخرهای نقدینگی آشنا شویم.

بازارسازهای خودکار

میدانیم که در صرافیهای متمرکز مانند بایننس، همه چیز براساس یک دفترچه سفارش (Orderbook) تعیین میشود. به گونهای که ارزش گذاری داراییها براساس عرضه و تقاضا عمل کرده و صرافی نقش واسطهای میان خریدار و فروشنده را ایفا میکند.

در مقابل، AMMها به گونهای طراحی شدهاند که به جای دفترچه سفارشات، نرخ داراییها براساس میزان نقدینگی موجود در استخر و یک فرمول ثابت تعیین میشود که Constant Product نام دارد و در ادامه بیشتر به آن میپردازیم.

استخرهای نقدینگی

استخرهای نقدینگی را میتوان زیربنای اصلی هر AMM دانست. ساز و کار آنها به گونهای است که تامین کنندگان نقدینگی جفت ارزهای مشخصی را با ارزشی برابر ( ۵۰/۵۰) در صندوق سپرده گذاری میکنند. اگر فردی بخواهد جفت ارز BTC/ETH را معامله کند، DEX مد نظر ما نیاز دارد تا میزان برابری از BTC و ETH را در استخر خود نگهداری کند.

از آنجایی که مفهوم ضرر ناپایدار و استخرهای نقدینگی کمی (شاید هم بیشتر از کمی!) پیچیده هستند، بهتر است نمونههای مختلفی را بیاوریم تا آنها را بهتر درک کنیم.

تصور کنید که ۱ واحد BTC، ارزشی برابر با ۵ واحد ETH دارد. بنابراین میزان نقدینگی موجود در استخر هم، نسبتی برابر با همین مقدار را خواهد داشت. مثلا میتوانیم آن را برابر با ۱۰۰ BTC و ETH ۵۰۰ قرار دهیم.

اکنون اگر تصمیم داشته باشیم تا یک واحد بیت کوین را به ازای ۵ واحد اتر برداشت کنیم، موجودی استخر نقدینگی بدین شکل خواهد بود: ۹۹ BTC و ۱۰۵ ETH. در اینجا، با یک حساب سر انگشتی در مییابیم که ارزش ETH در مقابل BTC کاهش مییابد و هر BTC برابر با ۵.۱ واحد اتر ارزش خواهد داشت.

قیمت BTC در بازار همچنان با قیمت سابق (۵ ETH) معامله میشود. امّا به دلیل تغییر نقدینگی در AMM، بیت کوین در این صرافی غیرمتمرکز قیمت بیشتری دارد. در چنین موقعیتهایی، معامله گران آربیتراژ (Arbitrage Traders)، از موقعیت استفاده میکنند و در صرافیهای متمرکز، BTC را با قیمت کمتری خریداری میکنند. سپس میتوانند این دارایی را در AMM با قیمت بالاتری به فروش رسانده و از ما به التفاوت قیمت دارایی، سود ببرند.

محاسبه ضرر ناپایدار

گفتیم که مفهوم Impermenant Loss در گروه مفاهیم پیچیده و انتزاعی قرار دارد. حال این پیچیدگی به هنگام محاسبه آن دو چندان میشود! چرا که از راههای مختلفی به دست میآید.

امّا روشی که در ادامه به آن میپردازیم را میتوان مرسومترین شیوه محاسبه ضرر ناپایدار دانست.

مثال ETH/DAI را که به خاطر دارید؟ اکنون ما تصمیم داریم تا موقعیتی فرضی مشابه آن را در نظر بگیریم:

- ما ۱ واحد اتریوم (ETH) و ۱۰۰۰ واحد DAI را به استخر نقدینگی اختصاص میدهیم.

- هم اکنون کل نقدینگی موجود در استخر به ۱۰ واحد ETH و ۱۰ هزار DAI میرسد و ما در ۱۰ درصد آن سهیم هستیم.

- پس از گذشت یک هفته، قیمت ETH به طور ناگهانی به ۲ هزار دلار میرسد.

برویم تا زیان خود را محاسبه کنیم!

پیش از هرچیز، نیاز داریم تا k یا محصول ثابت (Constant Product) خود را محاسبه کنیم.

x (میزان نقدینگی ETH) * y (میزان نقدینگی DAI) = K (محصول ثابت)

در اینجا میبایست ۱۰ ETH را در ۱۰ هزار DAI ضرب کنیم تا K را به دست آوریم. بنابراین محصول ثابت استخر برابر ۱۰۰ هزار خواهد بود. در ابتدای هفته، ما ۱۰ اتر را در اختیار داشتیم که ارزش آن به ۱۰ هزار دلار میرسید. امّا اکنون که قیمت ETH دو برابر شده اوضاع به چه شکل خواهد بود؟ برای محاسبه این آیتم، به چند متغیر دیگر نیاز خواهیم داشت:

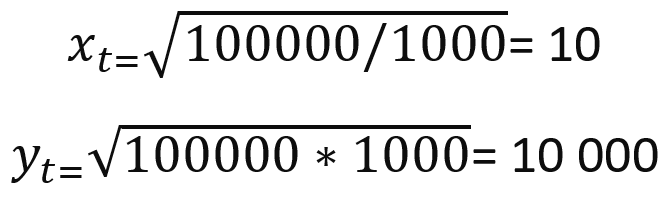

در این مثال، ما اتر را با حرف x و DAI را با نماد y محاسبه کردیم. اکنون از t برای نشان دادن زمانی است که در آن قیمت a (در اینجا r)، را حساب خواهیم کرد. ابتدا قیمت اولیه را در زمان معین t محاسبه میکنیم.

حال میتوانیم این فرمول را برروی مثالی که آوردیم اعمال کنیم:

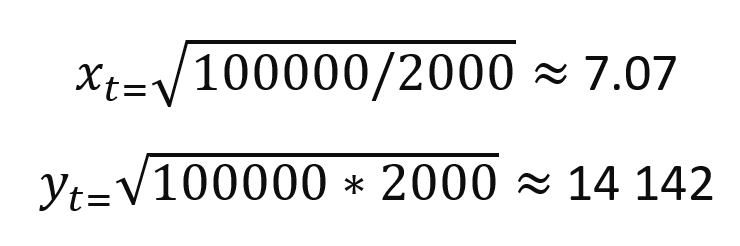

چیزی تا حل مسئله باقی نمانده! اکنون کافیست قیمت جدید اتریوم (ETH) را در معادله جای گذاری کنیم. این بار به جای هزار دلار، قیمت ETH را معادل۲ هزار دلار قرار میدهیم:

پس از محاسبه نقدینگی جدید، میتوانیم برآورد کنیم که پس از افزایش قیمت، میزان داراییهای موجود در استخر نقدینگی چیزی بالغ بر ۷ اتر و ۱۴هزار DAI خواهد بود.

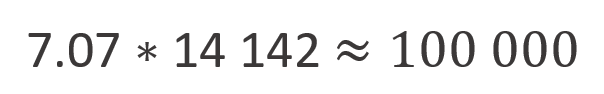

Constant Product ما به میزان اولیه نزدیک است. بنابراین فرمول نتیجه نسبتا دقیقی را در اختیار ما قرار داد.

سرمایه پس از زیان

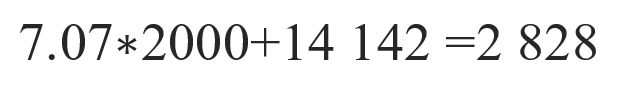

میزان نقدینگی خود را میتوانیم به این صورت محاسبه کنیم:

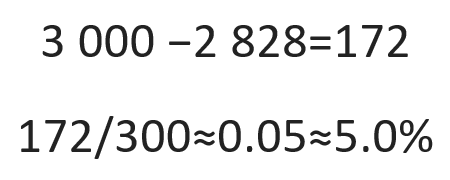

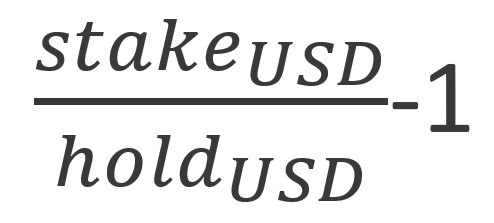

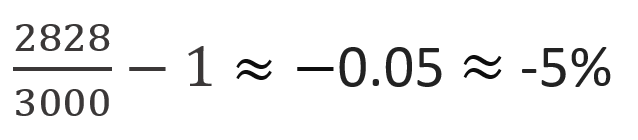

به خاطر داریم که سهم ما در استخر، به ۱۰ درصد میرسد. بدین ترتیب میزان دارایی دریافتی ما ۰.۷ اتر و ۱۴۰۰ واحد DAI خواهد بود. (۱۰ درصد از مجموع سهم ما در استخر نقدینگی) در واقع اگر به طور عادی دارایی خود را هولد میکردیم، ارزش آنها به ۳ هزار دلار میرسید. (۱ اتر ۲ هزار دلاری + هزار دلار DAI)

در نهایت با استفاده از این فرمول، میتوانیم میزان سود یا زیان خود را به درصد محاسبه کنیم:

همانطور که مشاهده میکنید، در موقعیت فرضی که از آن گفتیم، زیان ما رقمی بالغ بر ۵ درصد خواهد بود.

علاوه بر روش مذکور، میتوانیم درصد سود یا زیان خود را کمی سادهتر هم حساب کنیم:

همانطور که میبینید، در بالای خط کسری میزان سرمایه استیک شده و در پایین خط، همان مقدار سرمایه را در صورت هولد قرار میدهیم.

علی رغم دقت مناسب فرمولی که از آن استفاده کردیم، این احتمال وجود دارد که همیشه همه چیز به این سادگی پیش نرود و با اعداد و ارقامی پیچیدهتر سر و کار داشته باشیم. در چنین موقعیتهایی، استفاده از برخی ابزارهای محاسباتی به ما کمک میکند:

- CryptoCrab

- DailyDefi

- Whiteboard Crypto

- CoinStats

چگونه از ضرر ناپایدار در امان بمانیم؟

پیش تر اشاره کردیم که افزایش یا کاهش قیمتهای بازار، امری نیست که تحت کنترل ما باشد. بنابراین ضرر ناپایدار هم قابل پیش بینی نخواهد بود. با این حال، میتوان با سپرده گذاری داراییهای کم ریسک مانند استیبل کوینها، تا حدی از این زیان کاست.

استیبل کوینها اغلب قیمتی پایدار دارند و بسیاری از افراد آنها را گزینه مناسبی برای ییلدفارمینگ قلمداد میکنند. البته فراموش نکنیم همانطور که با سپرده گذاری این جفت ارزها با ریسک کمتری مواجه میشویم، در صورت افزایش قیمت رمزارزها پس از برداشت، مجددا ارزش داراییهای ما ثابت خواهد بود.

به طور کلی، پیشنهاد میشود که تمرکز خود را برروی داراییهای پایدارتر قرار دهیم. ارزهایی که در مواقع کاهش ترس و طمع، نوسانات کمتری را تجربه کنند. اگرچه که در بازار کریپتو، تقریبا تمامی داراییها در معرض ریسک قرار دارند امّا باز هم انجام یک جستجوی ساده توصیه میشود!

علاوه بر این، سپرده گذاران نیاز دارند تا از شرایط غالب بازار مطلع باشند تا در صورت وقوع تغییرات احتمالی، پیش از افزایش زیان، داراییهای خود را برداشت کنند. یکی از مهم ترین شاخصها برای بررسی جو غالب بر بازار، شاخص ترس و طمع (Fear and Greed) خواهد بود.

یکی دیگر از نکات قابل ملاحظه این است که اکثریت موسسات معاملاتی بزرگ که نقدینگی بالایی را در اختیار دارند، در فعالیتهایی مانند ییلدفارمینگ مشارکت نمیکنند. چرا که در معرض ریسک بالایی قرار خواهند گرفت. البته در صورت عملکرد مناسب AMMها در جذب سرمایهگذار از میان افراد، پروتکلهای دیفای هم ساز و کار پایدارتری را دارا خواهند بود.

مدیریت ریسک چیست و چه اهمیتی در سازمانها و بازارهای مالی دارد؟

نقدینگی پلتفرم

یکی از مهمترین و به عقیده بسیاری مهم ترین عامل تعیین کننده Impermenant Loss و سوددهی پلتفرمی مانند AMM، چیزی نیست جز میزان نقدینگی آن پروتکل.

متوجه شدیم که علاوه بر قیمت واقعی دارایی، قیمت توکنها میتوانند براساس میزان نقدینگی و حجم معاملات در صرافیهای غیرمتمرکز و AMM هم تغییر کنند. به گونهای که در صورت کاهش یا افزایش نقدینگی به صورت غیرطبیعی، شاهد تغییر قیمت داراییها هستیم که هرچه دامنه تغییرات گسترده تر باشد، ضرر ناپایدار (و شاید هم پایدار!) بیشتری را تجربه خواهیم کرد.

به همین خاطر اگر میخواهیم ریسک ضرر ناپایدار را بکاهیم، بهتر است پروتکلهایی را مورد توجه قرار دهیم که از نقدینگی مناسب و قیمتهای باثباتتری بهره مند هستند.

راهکارهایی برای جبران ضرر ناپایدار

شبکه Bancor این بستر را برای ما فراهم کرده است!

پس از واریز سپرده به پلتفرم Bancor، روزانه مبلغی معادل ۱ درصد از دارایی را به عنوان بیمه Impermenant Loss ذخیره میکند. به عنوان مثال اگر بخواهیم پس از یک بازه زمانی ۱۰۰ روزه ارزهای خود را خارج کنیم، ۱۰۰ درصد ضرر ناپایدار ما پوشش داده خواهد شد.

اگرچه که این مکانیزم، همواره به یک شکل عمل نمیکند. مثلا اگر در پنجاهمین روز از سپرده گذاری خود اقدام به برداشت داراییها کنیم، ۵۰ درصد از میزان ضرر ما مشمول این قرارداد خواهد بود. در مقابل اگر پیش از ۳۰ روز تصمیم به برداشت توکنهای خود بگیریم، مبلغی را تحت عنوان بیمه دریافت نخواهیم کرد.

نکته جالب درباره پلتفرم Bancor این است که برخلاف اکثریت پروتکلهای دیفای که سپرده گذاران را به تامین نقدینگی تشویق میکنند، به LPها این اجازه را میهد تا تنها یک دارایی را به استخر نقدینگی اضافه کنند و در ازای آن پاداش بگیرند. این سیستم اصطلاحا Single-Sided Staking نام دارد که در مقابل استیکینگ جفت ارزها قرار میگیرید.

بهترین استراتژی های ترید برای کسب سود در سال ۲۰۲۴

نتیجه میگیریم که…

در مطلب امروز، مفهوم ضرر ناپایدار یا Impermenant Loss را با زبان پول یعنی ریاضی شناختیم و علاوه بر معادلات پیچیده، سایتهایی را برای محاسبه سریع این زیان معرفی کردیم.

دریافتیم که ضرر ناپایدار تنها محدود به بازار نزولی نیست و گاهی افزایش قیمت داراییها هم میتواند سود بالقوه ما را به ضرری بعضا پایدار تبدیل کند. همچنین متوجه شدیم که پروتکلهایی مانند Bancor، تدابیری را برای پوشش ضررهای ناپایدار اندیشیدهاند که میتوانند به سپرده گذاری ما اطمینان ببخشند.

البته علی رغم اقداماتی که ما میتوانیم انجام دهیم، عوامل مهمی هم در سود و زیان ما دخیل هستند که قابل پیشبینی نخواهند بود. بحران نقدینگی یک پلتفرم و نوسانات ناگهانی قیمتها، از جمله این عوامل هستند که میتوانند ما را در چنین موقعیتی قرار دهند.

همانطور که مشاهده کردیم، بررسی نقدینگی پلتفرم از مهم ترین اقدامات پیش از سرمایه گذاری خواهد بود. چرا که اگر پلتفرم مد نظر ما از نقدینگی کافی برخوردار نباشد، به احتمال قوی با ضرری پایدار مواجه خواهیم بود!

با این حال، افراد میتوانند به شیوههای متفاوتی این سوال را پاسخ دهند: «چگونه میتوانیم از ضرر ناپایدار در امان بمانیم؟» علاقمندیم تا نظرات شما نیز را در این باره بدانیم.

چنانچه به مشاوره رایگان علاقهمندید، پرسشها و نظرات خود را درباره این مقاله یا موضوعات مختلف حوزه بلاکچین و ارزهای دیجیتال مطرح کنید. برای پاسخگویی آمادهایم!

نظر بدهید

0